Девять лет международное агентство Wunder Digital работает на рынках Беларуси, Казахстана и Узбекистана. В этом исследовании специалисты делятся с белорусскими маркетологами своими наблюдениями о том, что следует учитывать в планировании зарубежных маркетинговых активностей.

Объём медиарынка и инвестиций в рекламу

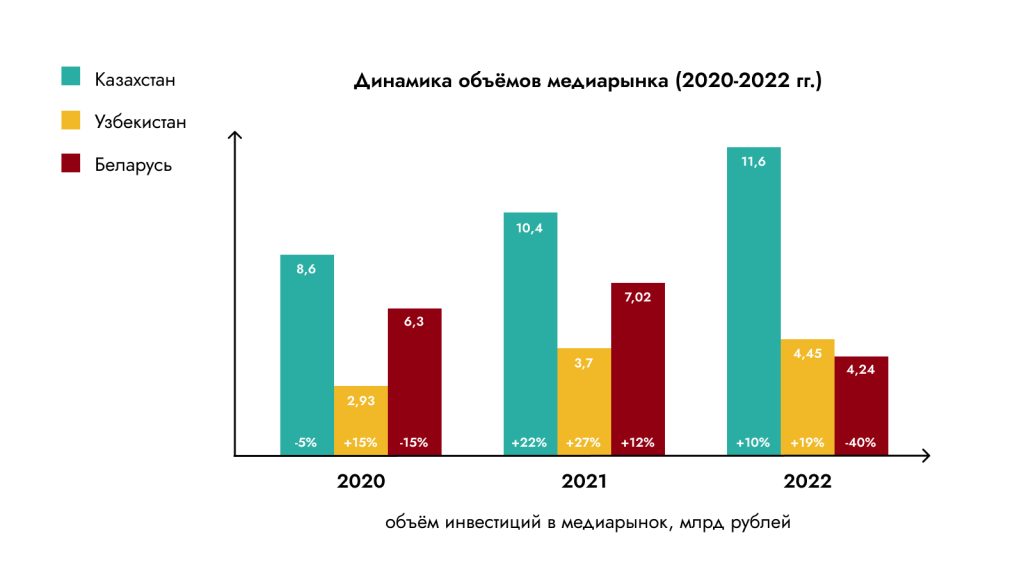

В 2022 году наблюдался рост объёма инвестиций в рынки Казахстана и Узбекистана — до $163,8 млн (+10%) и $62,9 млн (+19%) соответственно. Белорусский же медиарынок ожидало падение на 40-50%: с начала 2022 года было заблокировано более 3 тыс интернет-ресурсов.

В России рынок сократился примерно на четверть, до $6,28 млрд. Однако его объём всё ещё в разы превышает объёмы рынков Казахстана, Узбекистана и Беларуси. Это говорит о большом потенциале для дальнейшего роста рынков трёх стран СНГ.

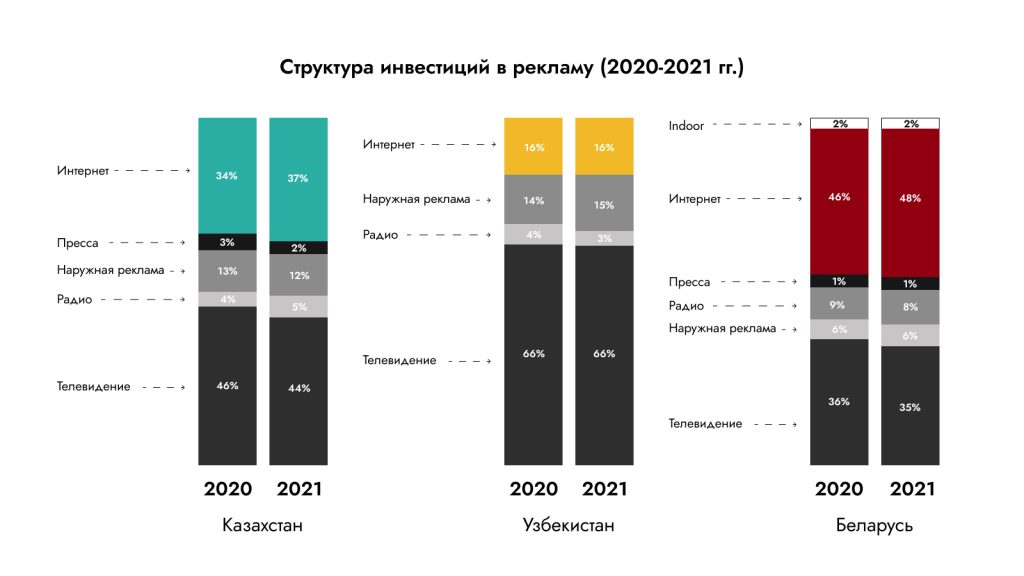

На рынках Казахстана, Узбекистана и Беларуси сокращаются инвестиции в традиционные площадки распространения рекламы — прессу, наружную рекламу и радио. В отличие от России, где в целом наблюдается спад, в странах СНГ растут объёмы инвестиций в digital-сегмент — медийную, поисковую и таргетированную рекламу. В 2021 году доля инвестиций в Казахстане составила 37%, в Узбекистане — 16%, в Беларуси — 48%. Все три страны также отличает большой бюджет на ТВ-рекламу. Но только на узбекском рынке на этот показатель приходится 66% от общего объёма инвестиций в рекламу, и он не снижается. Несмотря на активную диджитализацию, узбекский рынок можно назвать самым ТВ-ориентированным в Центральной Азии.

Портрет интернет-аудитории

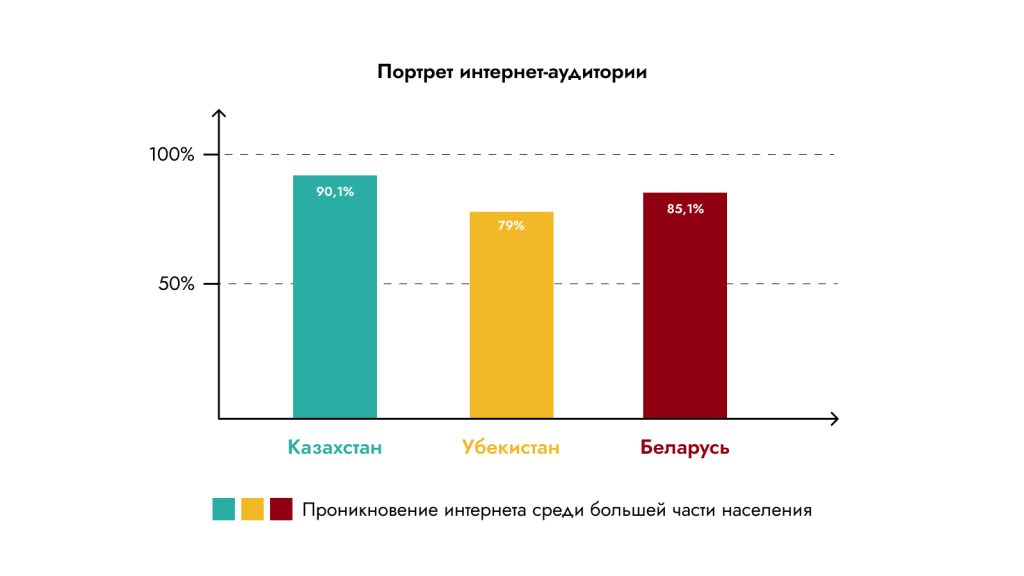

На фоне снижения инвестиций в традиционную рекламу рынки Казахстана, Узбекистана и Беларуси становятся всё более цифровизированными. Так, проникновение интернета среди большей части казахского, узбекского и белорусского населения составляет 90,1%, 79% и 85,1% соответственно. Больше всего выходят в сеть жители крупных городов — Астаны и Алматы, Ташкента и Минска.

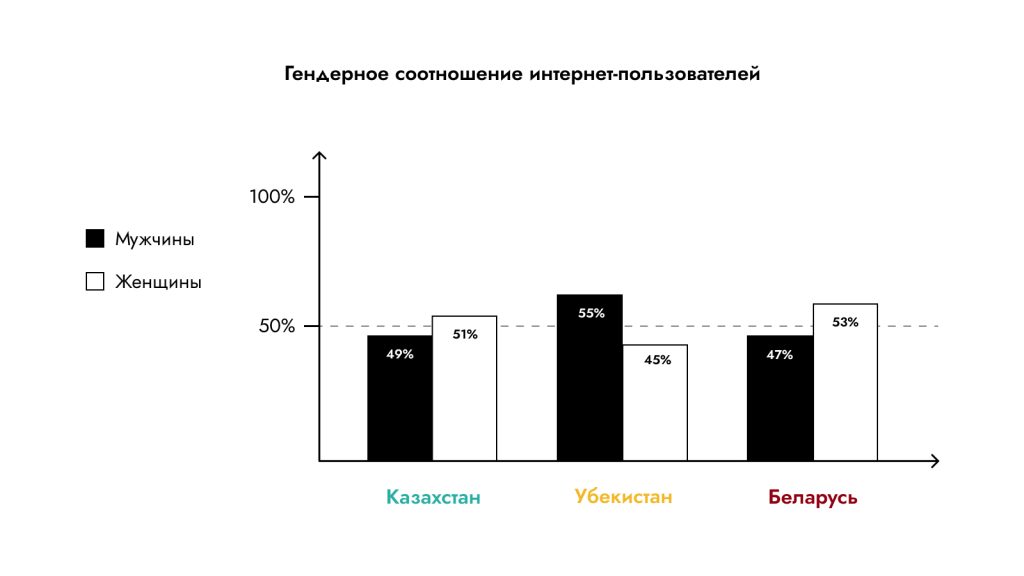

В трёх странах примерно одинаковое соотношение пользователей-мужчин и женщин, но в Казахстане и Беларуси женская аудитория превышает мужскую — 51% и 53% соответственно. Узбекская аудитория делится следующим образом: 55% мужчин и 45% женщин сидят в интернете.

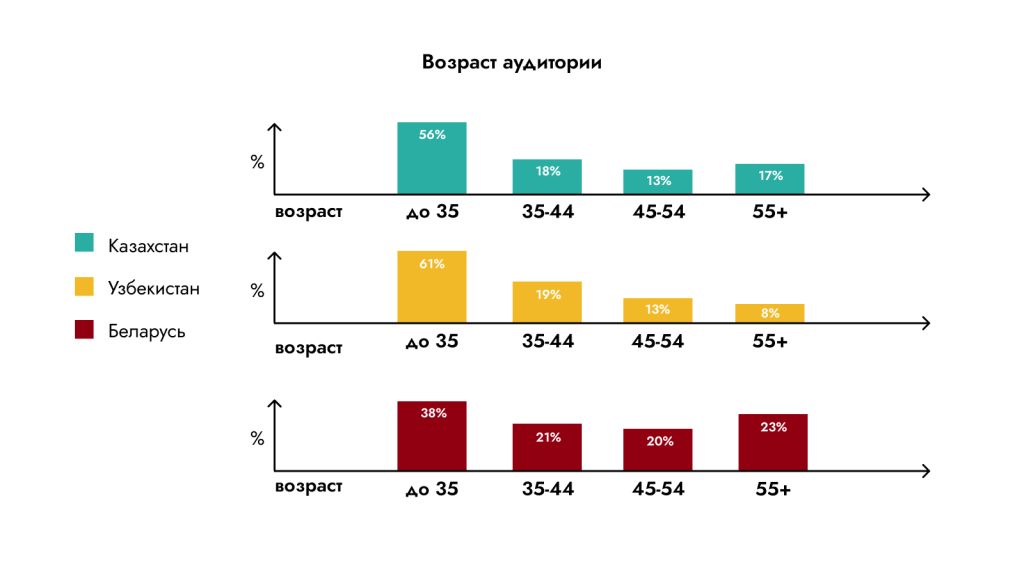

Между пользователями стран также есть возрастные различия: более 50% аудитории Казахстана и Узбекистана пользуется интернетом в возрасте до 35 лет, Беларуси — после 35 лет. То есть при почти равном гендерном соотношении казахская и узбекская интернет-аудитория моложе белорусской.

Предпочтительный язык медиаконтента для казахских и белорусских пользователей — это русский. А в Узбекистане больше половины пользователей выбирает узбекский как язык потребления контента из традиционных медиа — ТВ, радио, газет или журналов. Это может говорить о том, что в рекламных коммуникациях лучший вариант — дублировать информацию на русский и национальный языки.

Вид трафика и популярность поисковых систем

На всех трёх digital-рынках доля мобильного трафика за последние четыре года превысила долю десктопного — пользователи по большей части посещают сайты и соцсети через мобильные устройства: 79% в Казахстане, 65% в Узбекистане и 71% пользователей в Беларуси используют мобильный трафик.

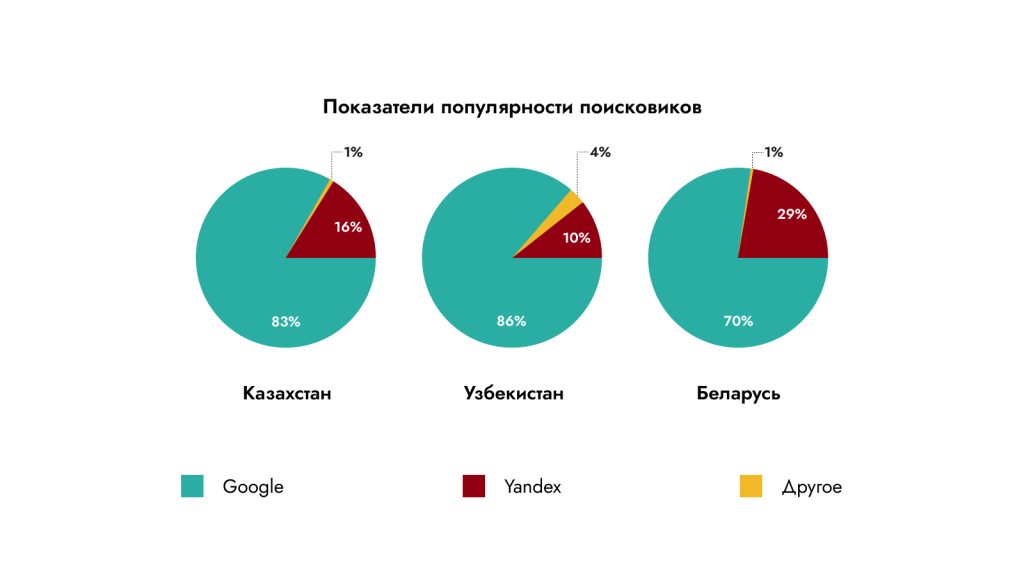

Самая популярная поисковая система среди казахов, узбеков и белорусов не отличается — это Google. На втором месте находится Яндекс. Google как поисковик лидирует с большим отрывом от Яндекса, но разрыв в поисковых системах меньше всего на белорусском рынке — почти 70% и 29%. Для сравнения в Казахстане это 83% и 16%, в Узбекистане — 86% и 10%. На казахском и белорусском рынках для Google высока доля мобильного трафика — 87% в Казахстане и 75% в Беларуси. Такие показатели обусловлены тем, что поисковая система зачастую встроена в Android. А Яндекс в обеих странах используется в большей степени на компьютерах, чем на смартфонах.

Предпочтительный тип контента

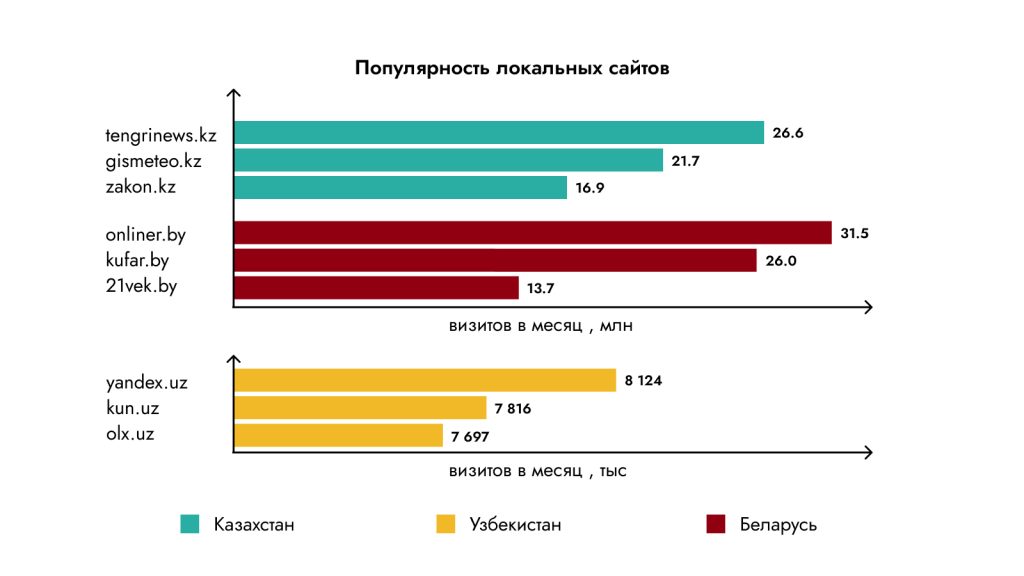

Среди лидеров локальных сайтов в Казахстане, Узбекистане и Беларуси — казахский tengrinews.kz (26,6 млн визитов в месяц), узбекский yandex.uz (8,124 тыс ежемесячных визитов), белорусский onliner.by (31,5 млн визитов в месяц).

Что касается видеоконтента, то на трёх рынках можно выделить следующие паттерны в потреблении:

- На первое место в топе охватных видеоресурсов попал YouTube: в Казахстане эту видеосеть еженедельно использует 12 млн пользователей, а в Узбекистане — 10,3 млн человек.

- Среди казахских и белорусских пользователей популярны пиратские ресурсы: в Казахстане сайты rezka.ag и hdrezka.ag каждый месяц в совокупности набирают 14,5 млн визитов. В Беларуси схожие платформы kinogo.biz и seasonvar.ru суммарно посещает 17,7 млн пользователей.

Популярные социальные сети и мобильные приложения

Для SMM важно знать, что самая охватная социальная сеть на казахском и узбекском digital-рынках — это Instagram. В Казахстане в ней зарегистрированы 12,6 млн пользователей, в Узбекистане — около 5 млн.

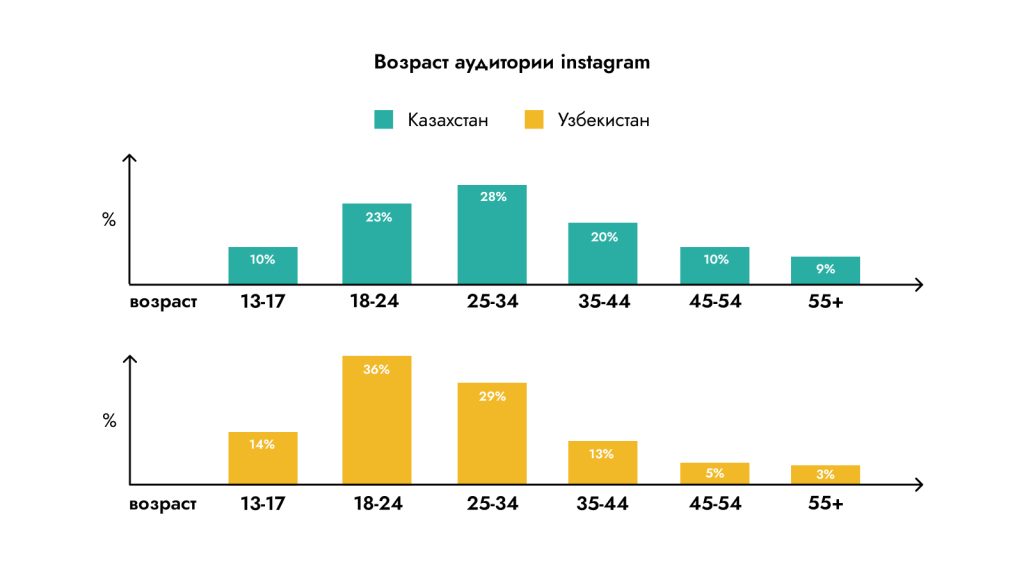

Instagram имеет следующий возрастной портрет пользователей:

- Казахстан: до 25 лет — 33%, с 25 до 35 лет — 28%, с 35 до 45 лет — 20%, после 45 лет — 19%.

- Узбекистан: до 25 лет — 50%, с 25 до 35 лет — 29%, с 35 до 45 лет — 13%, после 45 лет — 8%.

Второе место по популярности в двух странах занимает TikTok (10,2 млн пользователей в Казахстане), Одноклассники вместе с ВКонтакте (2,37 млн аккаунтов в Узбекистане).

Самое скачиваемое приложение и в то же время самый популярный мессенджер для Казахстана — это WhatsApp, а для Узбекистана — Telegram.

* * *

У трёх национальных рынков — Беларуси, Казахстана и Узбекистана — много схожих черт, основные из которых:

- Рост инвестиций в digital-сегмент

- Значительный бюджет на ТВ-рекламу

- Снижение трат на традиционные рекламные каналы

- Высокая цифровизация рынка

- Почти равное гендерное соотношение пользователей

- Распространённость мобильного трафика

- Google как популярная поисковая система

- Instagram как соцсеть с самым большим числом пользователей.